Was genau bedeutet Reverse Charge?

Reverse Charge bedeutet die “Umkehr der Steuerschuld”. Normalerweise schuldet der Leistungserbringer die Umsatzsteuer, im Fall von Reverse Charge jedoch geht die Umsatzsteuerschuld auf den Leistungsempfänger, also den Kunden über. Dieser muss dann die Umsatzsteuer an das Finanzamt entrichten. Entsprechend kann er auch Vorsteuer geltend machen, sofern er vorsteuerabzugsberechtigt ist.

Das Reverse Charge System stiftet häufig Verwirrung, da nicht klar ist, warum in bestimmten Fällen die Umsatzsteuerschuld auf den Leistungsempfänger übergeht.

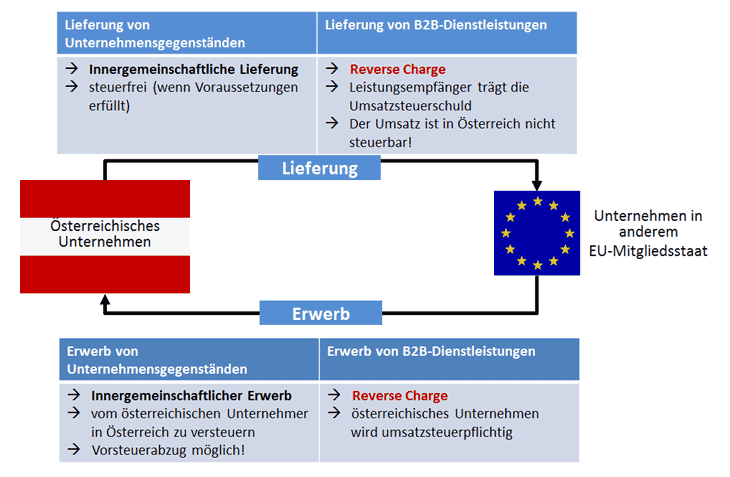

Im Normalfall gilt: alle Ausfuhren – sowohl Exporte (in ein Drittland) als auch innergemeinschaftliche Lieferungen (innerhalb der EU) sind beim liefernden Unternehmen steuerbefreit, der Erwerb unterliegt beim Abnehmer der Umsatzbesteuerung.

Diese Regelung betrifft jedoch nur Unternehmensgegenstände, also Waren, Roh- und Hilfsstoffe, Zwischenprodukte, etc.

Das Reverse Charge System kommt nur im Zusammenhang mit grenzüberschreitenden B2B-Dienstleistungen zum Tragen. Und darin sind auch die zwei Kriterien für Reverse Charge enthalten:

- Dienstleistungen: Das Reverse Charge System kommt nur bei Dienstleistungen zum Tragen

- B2B: Reverse Charge nur dann, wenn das leistende Unternehmen und auch der Leistungsempfänger Unternehmer sind!

Wo werden grenzüberschreitende Dienstleistungen besteuert?

Das hängt bei grenzüberschreitenden Dienstleistungen eben davon ab, ob auch der Leistungsempfänger – also der Kunde – Unternehmer ist.

Leistung an einen Unternehmer: Wird eine Dienstleistung an einen Unternehmer erbracht, dann ist der Leistungsort dort, wo der Kunden sein Unternehmen betreibt, oder wo sich seine Betriebsstätte befindet. Ist also der Kunde Unternehmer, dann wird in seinem Land besteuert (Empfängerort = Besteuerungsort)

Leistung an einen Nichtunternehmer:Wird eine Dienstleistung an einen Privaten (Nichtunternehmer) erbracht, wird sie an dem Ort ausgeführt, an dem der/die leistende UnternehmerIn sein Unternehmen (Betriebsstätte) betreibt, bzw. an dem die Betriebsstätte gelegen ist (Unternehmerort = Besteuerungsort)

Die Grafik zeigt die Unterschiede zwischen Lieferung/Erwerb von Unternehmensgegenständen und B2B Dienstleistungen. Das Reverse Charge System kommt ausschließlich bei der Erbringung von B2B-Dienstleistungen zum Tragen: Der Kunde trägt die Umsatzsteuerschuld.

Die umsatzsteuerliche Behandlung in Österreich

1) Ein österreichischer Unternehmer erbringt eine Dienstleistung an einen ausländischen Kunden

- Das müssen Sie bei der Rechnungsausstellung beachten (Vgl. § 11 Abs. 1a UStG):

- Angabe der UID-nummer des leistenden und des empfangenden Unternehmers

- In der Rechnung ist kein Umsatzsteuerbetrag anzuführen, d.h. Sie verrechnen nur den Nettobetrag!

- Hinweis auf den Übergang der Steuerschuld auf die Leistungsempfängerin/den Leistungsempfänger z.B. mit folgendem Hinweis:

“Hinweis: Die Umsatzsteuerschuld geht auf den Leistungsempfänger über (Reverse Charge System)“

TIPP: Wenn Sie eine innergemeinschaftliche Leistung an einen ausländischen Unternehmer erbringen, hat dieser Ihnen seine UID-Nummer bekannt zu geben. Damit ist sichergestellt, dass die Dienstleistung für ein Unternehmen in Anspruch genommen wird und dort der Umsatzbesteuerung unterliegt, wo der Empfänger sein Unternehmen betreibt.

Um Zweifel an der Gültigkeit einer bekannt gegebenen UID-Nummer auszuräumen, hat seit 2011 jeder Unternehmer die UID-Nummern-Abfrage verpflichtend über FinanzOnline durchzuführen. Bei einer Bestätigungsanfrage im Rahmen von FinanzOnline wird die Antwort elektronisch mitgeteilt. Der Ausdruck erfolgt durch den Abfragenden selbst. Die ausgedruckte Bestätigung gilt als Beleg und ist gemäß § 132 BAO aufzubewahren.

- Keine Berücksichtigung in der Umsatzsteuervoranmeldung (UVA), da es sich in Österreich um einen nicht-steuerbaren Umsatz handelt

- Aufnahme der sonstigen Leistungen, die in einem anderen EU-Mitgliedstaat zu versteuern sind in die „Zusammenfassende Meldung“ (ZMA), darunter fallen insbesondere:

- Güterbeförderungen zwischen Unternehmern

- Nebentätigkeiten zu diesen Beförderungen

- Arbeiten an beweglichen körperlichen Gegenständen

- Dienstleistungen nach § 3a Abs. 14 UStG, wie etwa Beratungsleistungen, an Kunden aus Unionsgebiet

- Vermittlungsleistungen

- Besorgungsleistungen von den hier angeführten sonstigen Leistungen

- Elektronisch erbrachte Dienstleistungen

Beispiel: eine österreichische Werbeagentur erbringt Dienstleistungen an ein deutsches Unternehmen.

Unter der Voraussetzung, dass die österreichische Werbeagentur weder Sitz noch Wohnsitz in Deutschland hat, geht die Steuerschuld auf das deutsche Unternehmen über. · Das deutsche Unternehmen (Leistungsempfänger) hat die deutsche USt in der Höhe von 19% zu berechnen und in seiner deutschen USt-Voranmeldung auszuweisen. Ein möglicher Vorsteuerabzug richtet sich nach den deutschen USt-Vorschriften. · Die österreichische Werbeagentur (Leistungserbringer) muss auf der Reverse Charge Rechnung die UID-Nummer des Leistungsempfängers angeben. Die UID-Nummer des Leistungsempfängers dient auch als Nachweis dafür, dass es sich um einen Unternehmer handelt. Dieser Umsatz scheint nicht in der USt-Voranmeldung auf, da es sich um einen in Österreich nicht steuerbaren Umsatz handelt. Gemeldet werden muss der Umsatz innerhalb der ZMA.

2) Erwerb sonstiger Leistungen von einem Leistungserbringer in einem anderen EU-Mitgliedstaat

Werden Dienstleistungen von einem nicht in Österreich ansässigen Unternehmen (sowohl aus EU-Mitgliedsstaaten als auch aus sogenannten Drittstaaten) bezogen und ist der Ort der Dienstleistung Österreich, dann geht die USt-Schuld vom Leistungserbringer auf den österreichischen Unternehmer über. Dies unabhängig davon, ob die vom Leistungserbringer ausgestellte Rechnung einen Hinweis auf diese Steuerschuld enthält oder nicht.

- In der USt-Voranmeldung wird diese Steuerschuld eingetragen. ACHTUNG: es wird nur die Steuerschuld eingetragen, nicht die Bemessungsgrundlage!

- Wenn eine Berechtigung zum Vorsteuerabzug besteht, können die Vorsteuern aus dieser Steuerschuld in derselben UVA geltend gemacht werden.

Beispiel: Ein slowakischer EDV-Dienstleister implementiert eine Business-Software in einem österreichischen Unternehmen.

Wenn das slowakische Unternehmen keinen Sitz in Österreich hat, geht die Umsatzsteuerschuld auf das österreichische Unternehmen über. Dieses muss die in Österreich geltende USt. (im Beispiel in der Höhe von 20%) innerhalb der UVA an das Finanzamt melden · Sofern eine Berechtigung zum Vorsteuerabzug besteht, kann der Betrag als Vorsteuer geltend gemacht werden.

Quellen:

Webseite des Bundesministerium für Finanzen

Wirtschaftslexikon Gabler

Zu allererst ein Dankeschön für diesen hilfreichen Blog, Hut ab für die Arbeit.

Was mich interessiert, gilt der Reverse Charge bei Leistungserbringung auch im Drittland oder nur innerhalb der EU. lg

Vielen Dank für diese Frage und natürlich auch für das Lob! Wir haben sie gleich aufgegriffen und arbeiten gerade an einem eigenen Blogbeitrag zu “Reverse Charge und Drittstaaten” der demnächst online sein wird. Das posten wir dann auch hier rein.

Liebe Grüße vom Heller Consult Team

So, jetzt ist es soweit, der Blogartikel zum Thema Reverse Charge und Drittländer ist fertig und hier zu finden: http://blog.hellerconsult.com/gilt-reverse-charge-auch-mit-drittlaendern/

Wenn Sie noch Fragen haben, melden Sie sich bei uns!