Wer selbständig tätig ist, ist ja immer auf der Suche nach Aufwendungen, die von der Steuer abgesetzt werden können. Ein Arbeitszimmer innerhalb der Privatwohnung bietet sich dafür gut an.

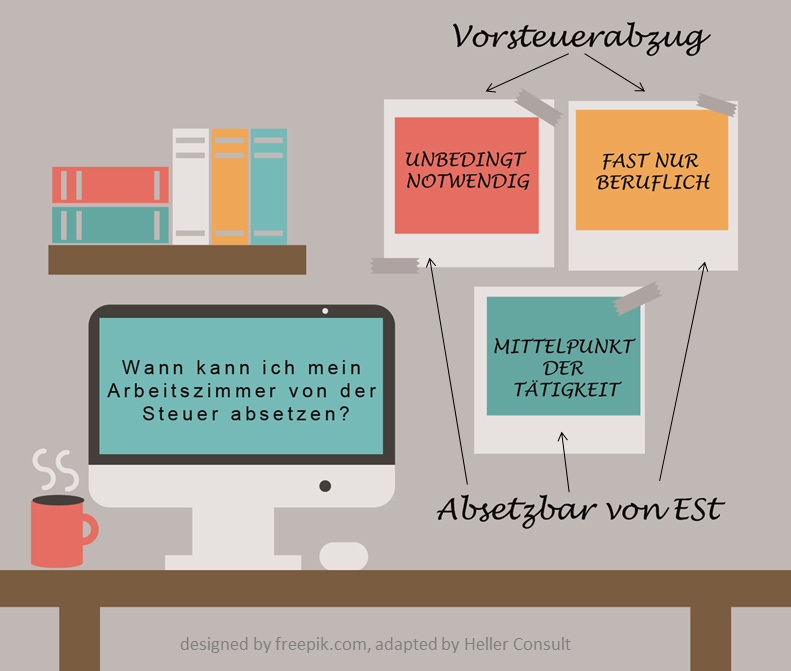

Aber: Es müssen einige wichtige Voraussetzungen erfüllt werden, die für Vorsteuerabzug und Abzugsfähigkeit von der Einkommensteuer nicht gleich sind.

Was ist ein Arbeitszimmer?

Ein im Wohnungsverband gelegener Raum, dem der Charakter eines Wohn- oder Büroraumes zukommt. Im Wohnungsverband befindet sich ein Arbeitszimmer dann, wenn es in der privaten Wohnung (Miet- oder Eigentumswohnung) liegt, im privaten Wohnhaus oder auf dem Privatgrundstück. Auf der sicheren Seite liegt man, wenn das Arbeitszimmer von der Wohnung aus begehbar ist.

Einkommensteuer

Aufwendungen für ein Arbeitszimmer sind nur dann abzugsfähig, wenn drei Kriterien erfüllt sind:

1. Das Arbeitszimmer muss unbedingt notwendig sein: Das ist dann der Fall, wenn die Tätigkeit nicht ohne das Arbeitszimmer ausgeübt werden kann, z.B. wenn außerhalb des Wohnungsverbandes kein Arbeitsplatz zur Verfügung steht.

Beispiele:

- Ein selbständiger Werbegrafiker benutzt ein 20 m2 großes Zimmer innerhalb der 100 m2 Wohnung als Arbeitszimmer. Weitere Büroräumlichkeiten stehen ihm nicht zur Verfügung. Er kann die Kosten für das Arbeitszimmer steuerlich geltend machen.

- Eine Projektmanagerin ist als freie Dienstnehmerin bei einem IT-Unternehmen beschäftigt und erledigt den Großteil ihrer Aufgaben am Arbeitsplatz in diesem Unternehmen. Ihr Arbeitszimmer in der Privatwohnung ist daher nicht der Mittelpunkt ihrer Tätigkeit und damit nicht abzugsfähig.

2. Das Arbeitszimmer wird nahezu ausschließlich beruflich genutzt: Wenn das Arbeitszimmer auch privat genutzt wird, führt das zur Nichtabsetzbarkeit.

Beispiel: Im Arbeitszimmer befinden sich auch die private Bibliothek und eine gemütliche Leseecke. Das Arbeitszimmer ist nicht abzugsfähig.

3. Das Arbeitszimmer muss den Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit bilden. Ob ein Arbeitszimmer den Mittelpunkt der beruflichen Tätigkeit bildet, wird nach dem Berufsbild beurteilt:

- Typische Berufsbilder mit einem Arbeitszimmer als Tätigkeitsmittelpunkt: Gutachter, Schriftsteller, Dichter, Maler, Komponisten, Bildhauer, Heimarbeiter, Heimbuchhalter, Teleworker. Bei diesen erfolgen keine weiteren Prüfungen.

- Berufsbilder, deren Tätigkeitsmittelpunkte typischerweise außerhalb des Arbeitszimmers liegt: Lehrer, Richter, Politiker, Dirigenten, Vortragende, darstellende Künstler, Freiberufler mit auswärtiger Kanzlei/Praxis.

- Es liegt kein typisches Berufsbild vor: in diesem Fall wird eingehender geprüft, inwieweit das Arbeitszimmer den Mittelpunkt der beruflichen Tätigkeit darstellt.

Was ist, wenn mehrere Einkunftsquellen vorliegen?

In diesem Fall wird zuerst geprüft, ob und für welche Tätigkeit das Arbeitszimmer den Arbeitsmittelpunkt darstellt. Abzugsfähig ist das Arbeitszimmer jeweils immer nur für diejenigen Tätigkeitsbereiche, die obige Kriterien erfüllen.

Beispiel:

Eine Lehrerin ist auch als Schriftstellerin tätig. Das Arbeitszimmer im Wohnungsverband bildet den Mittelpunkt der schriftstellerischen Tätigkeit und ist auch dort abzugsfähig. Die Lehrerin fällt jedoch in ein typisches Berufsfeld, dessen Tätigkeitsmittelpunkt außerhalb des Arbeitszimmers liegt. Damit wäre das Arbeitszimmer dort auch nicht absetzbar.

Tipp: Insgesamt ist es nicht ganz einfach festzumachen, ob die Kriterien für die Abzugsfähigkeit erfüllt sind. Das gilt insbesondere für Berufsbilder, die nicht explizit angeführt sind (und da gibt es ja ein paar). In solchen Fällen liegt es auch an Ihnen darzustellen, dass das Arbeitszimmer den Mittelpunkt Ihrer Tätigkeit darstellt.

Was kann man alles absetzen?

Abzugsfähig sind alle Aufwendungen oder Ausgaben im Zusammenhang mit dem Arbeitszimmer, z.B.:

- Anteilige Miete

- Anteilige Gebäudeabschreibung

- Abschreibung für die Einrichtung des Zimmers (Stühle, Schreibtisch, Lampen, Schränke, Teppiche, Bilder, Bücherregale, Kommoden

- Anteilige Strom- und Gaskosten

- Instandhaltung des Zimmers und der Einrichtung

Tipp: Typische Arbeitsmittel wie Computer inkl. Computertische, Kopier- und Faxgeräte, Drucker, EDV-Ausstattung, Telefonanlage sind auch dann abzugsfähig, wenn sie in einem Zimmer aufgestellt wurden, das nicht als Arbeitszimmer abzugsfähig ist!

Wann kann die Vorsteuer für das Arbeitszimmer abgezogen werden?

Für den Vorsteuerabzug sind nur die ersten beiden Kriterien zu erfüllen:

- Das Arbeitszimmer muss unbedingt notwendig sein

- Das Arbeitszimmer wird nahezu ausschließlich beruflich genutzt

Dieser Artikel soll Ihnen eine erste Einschätzung ermöglichen, ob Ihr Arbeitszimmer abzugsfähig ist. In welcher Höhe die Aufwendungen für das Arbeitszimmer absetzbar ist oder Sonderfälle sollten Sie direkt mit Ihrem Steuerberater abklären. Oder Sie kontaktieren uns!

(c) Original der Infografik: Designed by Freepik